分类列表

中国经济网北京5月23日讯今日,铭科精技控股股份有限公司(以下简称“铭科精技”,001319.SZ)打开涨停板。截至今日收盘,铭科精技报41.77元,涨幅10.01%,成交额11.81%,振幅6.90%,换手率81.74%,总市值59.06亿元。

铭科精技专门干精密冲压模具和金属结构件的研发、生产和销售,拥有优秀的模具设计开发能力、模具制造技术和精密冲压技术,主要为汽车、办公设备、电子科技类产品及建筑消防等行业客户提供精密冲压模具和金属结构件。

夏录荣(XIALURONG)直接持有公司4951.80万股股份,占公司发行前股本总额的46.69%;通过东莞盛荣间接持有公司3.88%股份,通过东莞盛荣控制公司5.80%股份,合计持有公司50.57%的股份,合计控制公司52.50%股份,为公司的控制股权的人和实际控制人。夏录荣,新西兰国籍,香港永久居留权。

铭科精技于2022年2月17日首发过会,证监会第十八届发行审核委员会2022年第16次发审委会议提出询问的主体问题为:

1、报告期内,发行人汽车类金属结构件单价持续上升,非汽车类金属结构件、模具类收入变动较大,金属结构件毛利率高于行业均值,模具毛利率低于行业均值。请发行人代表:(1)说明是否执行汽车行业普遍执行的年降政策,汽车类金属结构件单价持续上升的原因及合理性;(2)说明汽车类模具相关收入2019年一下子就下降、2020年上升的根本原因,说明2019年末收入确认的准确性;(3)说明发行人综合毛利率波动较大、金属结构件毛利率高于行业均值、模具毛利率低于行业均值的原因及合理性;(4)说明车用模具毛利率与非车用模具毛利率、以及商品模具毛利率与生产模具毛利率存在一定的差异的原因及合理性;2021年度非车用模具毛利率同比大幅度地下跌的根本原因;直接生产人员、制造费用核算部门有关人员、管理人员数量下降的原因与合理性;(5)结合边角料销售数量与产量、废品率变动的匹配情况,以及废钢市场行情,说明报告期内别的业务的真实性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人在东莞市塘厦镇田心路180号的土地未能办理土地证及房产证,该块土地设有铭科精技、东莞竹盛两家主体,营业收入占比约30%。请发行人代表说明:(1)塘厦镇田心路180号土地长期未办理不动产权证书的原因及合理性,补办最新进展情况,目前所处的环节,是不是真的存在实质性障碍;(2)相关土地房产瑕疵是否对生产经营造成重大不利影响,替代措施是否切实可行,有关信息披露是否充分、完整;(3)相关土地房产瑕疵是不是满足资产完整性的要求,是否对发行人持续经营构成重大不利影响,是否构成这次发行实质性障碍。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,发行人存在关联交易,对合资经营企业格朗吉斯盛安、关联方东莞竹田同时存在销售和采购。请发行人代表说明:(1)报告期内各项关联交易的必要性、合理性,定价依据及其公允性,是不是真的存在通过关联交易调节发行人收入利润或成本费用的情形;(2)对合资经营企业格朗吉斯盛安、关联方东莞竹田同时存在销售和采购的原因及合理性,是不是真的存在通过关联交易对发行人或关联方进行利益输送的情形;(3)报告期内注销或转让的关联方基本情况,注销或转让的原因,是不是真的存在关联交易非关联化情形。请保荐代表人说明核查依据、过程,并发表明确核查意见。

铭科精技本次在深交所主板上市,公开发行股票数量3535.00万股,发行价格为14.89元/股,保荐人为华林证券股份有限公司,保荐代表人为陈坚、李露。铭科精技本次公开发行募集资金总额为5.26亿元,扣除发行费用后,募集资金净额为4.75亿元。

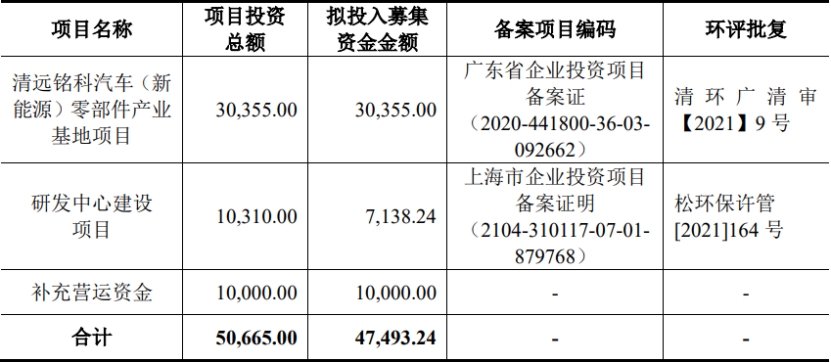

铭科精技于2022年4月25日披露的招股说明书显示,公司拟募集资金4.75亿元,分别用于清远铭科汽车(新能源)零部件产业基地项目、研发中心建设项目、补充营运资金。

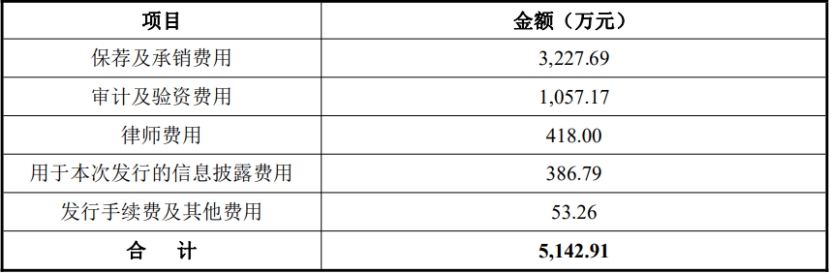

铭科精技本次发行费用总额为5142.91万元,其中保荐人华林证券股份有限公司获得保荐及承销费用3227.69万元。

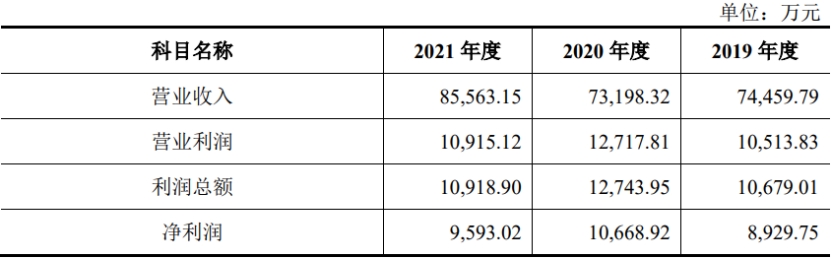

公司2022年1-3月营业收入22,899.32万元,较上年同期增长29.02%;归属于发行人股东的净利润2,404.38万元,较上年同期增长17.91%;归属于发行人股东的扣除非经常性损益后的纯利润是2,224.68万元,较上年同期增长8.18%;经营活动产生的现金流量净额为890.23万元,较上年同期下降48.34%。